|

最近,余额宝将投资人最高投资限额从100万下降到25万受到广大投资者关注。虽然天弘基金强调这次调整是“自主的”,但结合当下银行间流动性紧张和负债荒背景,难免让人联想“这是让存量资金不流出银行,增量资金不流入余额宝”的减轻银行负债端压力的政策行为。 对于上述逻辑的验证,一个投资人金额分布图就能搞定的事,天弘基金是最清楚限额影响大小的。那么,问题来了,对于那些有闲钱的金主而言,有没有可以替代余额宝的货币基金呢?是选7日年化收益率最高的?规模大的?还是随便挑一个就成,反正没风险嘛?事实上,选哪个货币基金还是有点考究的。 货币基金里装的啥? 利率上行的环境下,流动性高、收益不俗、风险极低的货币基金在股票和期货市场的fishmarket映衬之下显得额外亮眼。就算是银行理财,大部分的收益率也就分布在4.5%左右,还有起投门槛和期限的限制,货币基金的性价比今年尤为突出。所以,在2017“现金为王”的资产配置逻辑下,天弘余额宝的规模突破万亿也是情理之中的。然而,大家知道余额宝里面装的是啥吗?

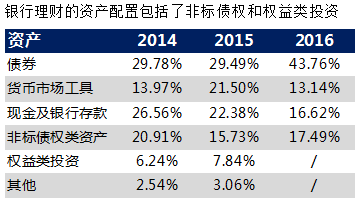

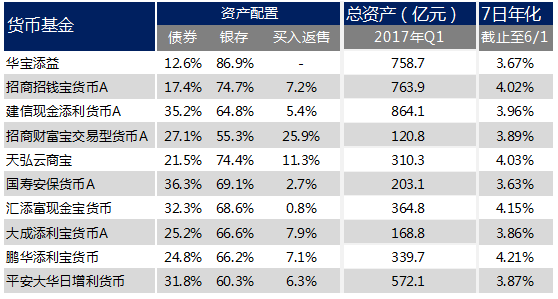

货币基金的资产配置主要为银行存款、债券和买入返售。其中,债券包括国债、金融债、银行同业存单等,当然也会包括一些AAA级别的企业债和高评级的短融中票。买入返售就是逆回购,这些交易都有国债、票据等作为质押物几乎风险。银行存款么大家都懂的,不过与普通存款不同,货币基金的存款形式为银行协议存款,利率比一般存款高出不少,毕竟是超级大户啊。 虽然资产配置聚焦在上述三种大类资产,但每个货币基金因为规模和投资策略的不同所以配置的比例也会呈现差异化。根据一季度报告,仅考虑资产总值在百亿以上的基金,货币基金在债券配置的比例为29.43%,银行存款为55.74%,买入返售为14.89%,剩余部分是其他资产。余额宝在三类资产的配置比例分别为16.06%、64.40%和19.45%。从上表可见,规模靠前的货币基金们都将大部分资产配置于银行存款。 为啥银行理财收益率涨的比余额宝少? 同样是固定收益类,余额宝的年化收益率从去年年中不到2.5%上升到现在的4%,银行理财现在才4.5%左右,显然涨的没余额宝多,这是为什么呢? 这主要还是与资产配置有关。我们前面提到货币基金的主要配置为银行协议存款,在金融市场流动性收紧、银行负债荒的环境下,为了吸引货币基金这样的金主,一些中小银行(大行一般不是协议存款需求方)的协议利率是越开越高。比如去年年末流动性紧张的时候,一个月的银行协议存款报价均价为4.5%,最高达6.0%。而如今货币基金的收益率缓慢向上爬行也能折射出银行们愿意接受更高的协议存款定价来招揽资金。 而银行理财配置就和货币基金不太一样了,除了债券、货币市场工具和存款之外,银行理财还配置了非标债权和权益类资产。非标债权类资产成分非常复杂,包含信贷资产、信托贷款、委托债券等非标资产,其组合对于市场利率的敏感度可能不如债券、协议存款,而权益类资产的收益率理论上又是与利率有一定负相关的。所以,相比银行理财,具有一定规模的货币基金对于市场利率的变化更为敏感。

不过,由于银行理财有吸存属性,所以在每季度末考核时往往是银行短期理财收益率拉升、长短倒挂的时刻,所以6月底的短期银行理财收益率将会有一定上行空间。而货币基金其实也会顺势而为,当遇到市场流动性紧张比如银行季末考核的特殊时期,在风险可控的基础上,一般会抓住流动性短缺的波动性机会拉长资产配置的久期为投资者创利,这会体现在7日年化收益率的上涨。所以,本月底固定收益市场利率上升是具有确定性的,是不错的入场时机。 这只货币基金年化7% 买买买? 前两天,媒体曾报道有只货币基金的年化收益率接近7%,这都快赶上P2P了,还不上车?然而,货币基金的“7日年化收益率”并不代表全年收益率。影响货币基金短期收益率的因素其实是很多的,投资者在选择货币基金时不能以短期收益率作为配置的依据。比如这只7日年化曾接近7%的中金现金管家,目前的收益率已经回落到4%左右的正常水平。

从上图不难发现,货币基金7日年化收益率的波动似乎是挺大的。其实,类似天弘余额宝这种收益率走势非常平坦的货币基金是很少见的,有些基金的收益率走势就是一张心电图。 这是因为从长期来看,货币基金的收益率与市场利率有关,但从短期来看,货币基金的收益率又与市场当时的流动性、债券和买入返售的到期、基金申购和赎回等因素有关。比如资产配置中的某些债券或买入返售集中在某一日到期,收益率就会大幅上升,但这并不持久,过不了几天收益率就会回落到正常水平。需要注意到是,这种现象在规模较小的基金上表现得尤为明显。所以,如果因为货币基金短期之内的高收益率而上车,最终可能远远达不到你的预期。 货币基金虽稳但非万无一失 在2008年前,美国老百姓认为配置货币基金就和存钱在银行一样安全。然而在雷曼倒闭后,他们知道自己错了。 2008年9月16日,是雷曼兄弟破产的次日,美国历史最悠久的货币市场基金净值跌破一美元。由于该基金重仓持有雷曼的商业票据,随着雷曼的倒闭,雷曼的商业票据公允价值估值几乎为0,Reserve Primary损失严重。 然而货币基金跌破净值掀起的金融恐慌和涟漪远不止于此,危机发生时所有资产的相关性都趋向于1。类似于银行挤兑,其他货币基金的投资人开始担忧他们的基金是否也会跌破净值,整个货币基金市场面临疯狂的赎回潮。恐慌性赎回的后果就是流动性风险和市场风险相互促进的恶性正反馈:投资人赎回→基金管理人变卖资产→资产价格下降,净值进一步下降→更多的赎回……次贷危机期间,货币基金市场的赎回潮一度导致美国庞大的商业票据市场陷入停滞,令短期融资市场瘫痪。电影《Too Big ToFail》中美财长鲍尔森接到了杰夫•伊梅尔特的电话后一脸懵逼“GE!?”

所以,货币基金和许多金融资产一样最怕的不是下跌而是流动性风险,对于余额宝这样的万亿航母而言,万一出现流动性风险那影响是巨大的。事实上,流动性风险的发生往往需要一个导火索,对于货币基金而言这可能来源于交易对手的信用风险。比如货币基金和金融机构来了一发逆回购,到期时机构表示没钱回购或者说你这协议所用印章系“萝卜章”……有这种可能吗?有,去年国海证券的债券代持“萝卜章”事件就导致了该券商乃至整个业务链条的信用危机。当然,在经济陷入困境,高评级的短融中票的违约成为可能,货币基金也会因此踩雷。但无论如何,这种情况发生的概率是极低极低的。 余额宝的替代品们 能替代余额宝的货币基金并不难找,但是符合要求的可能不多。这些货币基金需要具备一定的规模,其资产配置与余额宝类似以银行存款为主而不是债券或买入返售,这样未来收益率的波动率才会较低。笔者这边选取的都是货币基金的A类,A类货币基金申购门槛很低,收益率稍低。B类、C类等收益率虽高,但申购门槛极高,一般至少50万元,更高者上亿元。当然,这些货币基金相比余额宝是有一定劣势的,如需申购的话一般通过第三方基金销售平台或者到机构柜台现场,这是不如余额宝便捷的。当然,如果你在余额宝的余额是在25万以下,也没啥必要参考下面的货币基金了。

总的来说,目前“现金为王”的逻辑还能继续持续,短期内现金类资产的表现仍会优于债券、股市、楼市和商品市场。在货币政策中性偏紧的预期下,利率上行的压力会持续存在,宝宝类产品和银行理财将持续受益。

|